IRCC este indicele după care se calculează dobânda pentru creditele acordate în lei. Acesta se aplică pentru creditele acordate după luna mai 2019. Deși în trimestrul 3 al anului acesta avea valoarea de 5.94%, pentru trimestrul 4 al anului, valoarea va fi în jur de 5.96%.

Acest lucru va genera și o mică creștere a ratelor aferente creditelor cu dobândă variabilă – ce-i drept, o creștere nesemnificativă. De exemplu, pentru un credit de 350.000 lei, accesat pe o perioada de 30 de ani, rata va crește cu 5 lei din luna octombrie.

În 2023 IRCC a avut variații destul de mici. Deși în ultimii 2 ani a crescut în continuu, trimestrul trecut a fost înregistrată o mică scădere a acestuia. Mulți au crezut că acesta poate fi un indicator al faptului că putem să ne așteptăm la o descreștere treptată a IRCC-ului. Cu toate acesta, începând cu luna octombrie, acesta va crește din nou. Este acesta un semnal că în perioada următoare ar trebui să ne așteptăm la o plafonare a dobânzilor?

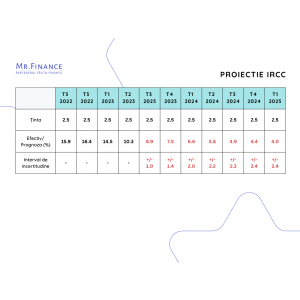

EVOLUȚIA IRCC-ULUI

IRCC sau Indicele de Referință pentru Creditele Consumatorilor a fost gândit de către Guvernul României ca o soluție pentru ROBOR-ul ce tot creștea de la o lună la alta spre finele anului 2018. Cu cât ROBOR-ul era mai mare, cu atât și costurile creditelor cu dobânzi variabile erau mai ridicate. Astfel, prin OUG 19/2019 ce vine ca o modificare a OUG 114/2018, noul indice IRCC se va aplica tuturor împrumuturilor ce intră sub incidența OUG 50/2000, acelor carduri de credit, credite de consum , credite ipotecare și descoperiri de cont cu dobânzi variabile acordate începând cu luna mai a anului 2019.

IRCC reprezintă, de fapt, media aritmetică a ratelor de dobândă zilnice atribuite tranzacțiilor interbancare din trimestrul anterior.Rata de dobândă zilnică a acestor tranzacții interbancare nu este altceva decât o medie ponderată a ratelor de dobândă cu numărul tranzacțiilor ce au avut loc pe piața monetară interbancară într-o anumită zi.

Astfel, IRCC reflectă mai bine care este situația reală o dobânzilor de pe piață.În momentul în care IRCC a început să fie indicele după care se calculează dobânda la credite, în mai 2019, acesta a avut o valoare de 2,36%. În următoarele trimestre, acesta a avut atât creșteri, cât și scăderi, minimul istoric al indicelui fiind atins în trimestrul 2 al anului 2021, când a avut valoarea de 1,08%, valoarea după care se calcula dobânda pentru creditele acordate în trimestrul 4 al aceluiași an. Începând cu trimestrul 3 al anului 2021, indicele a crescut de peste 5 ori pana în Q4 2022, când a ajuns la valoarea de 5,98% – valoare după care s-a calculat dobânda pentru creditele acordate în trimestrul 2 al anului 2023.

Acest lucru a dus la faptul că ratele românilor care au credite cu dobândă variabilă să se dubleze în mai puțin de 2 ani.Deși a înregistrat o scădere în trimestrul trecut, IRCC crește din nou în octombrie. Astfel, în trimestrul 4, valoarea acestuia va fi de 5,96%.Putem spune că în viitoarele trimestre valoarea indicelui va fi în jurul acestui plafon.

PREVIZIUNI PRIVIND VALOAREA IRCC

Având în vedere evoluția IRCC-ului, apare întrebarea: de ce acesta a crescut atât de mult?Sunt mai multe cauze care pot duce la creșterea dobânzilor pe piața: politica fiscală, politica monetară, inflația, creșterea dobânzii de referință de către BNR etc. Ultimele 2 motive sunt și cele mai importante și cu un impact major în contextul actual. În ultimii 2 ani am asistat la o creștere continuă a inflației, lucru care a determinat BNR să intervină și să majoreze, în repetate rânduri, dobânda de referință, lucru care a dus și la creșterea IRCC-ului.Deși în 2022 BNR a luat de opt ori decizia de majorare a dobânzii de referință, în 2023 acest lucru s-a întâmplat o singură dată, în ianuarie.

Acest lucru înseamnă că în trimestrele următoare nu ar trebui să ne așteptăm la creșteri substanțiale a dobânzilor aferente creditelor, dar nici la scăderi semnificative. Atât timp cât inflația este mult peste ținta BNR, cel mai probabil și dobânzile vor fi destul de sus. Creșterea dobânzii de referință este printre puținele mecanisme pe care le poate folosi BNR pentru a controla inflația.

Și acest mecanism trebuie folosit cu îndemânare, astfel încât să nu fie scăpată inflația de sub control, dar nici să nu fie blocată economia. Acest lucru s-a observat în 2022, când inflația creștea galopant și BNR a luat de opt ori decizia de a crește dobânda de referință, dar și în 2023, când s-a văzut o plafonare și chiar o descreștere a inflației, și BNR a crescut dobânda cheie o singură dată, în ianuarie.Astfel, BNR are previziuni optimiste referitoare la inflație.

*sursa https://www.bnr.ro/Proiectii-BNR-22694-mobile.aspx

De remarcat este faptul că BNR a modificat previziunile referitoare la inflație. În trimestrul trecut, pentru T4 2023 BNR avea o prognoză a inflației de 7,1%. Acum, prognoza este de 7,5%. Acest lucru denotă faptul că lupta cu inflația nu este ușoară și va fi una de lungă durată.Pentru trimestrul 4 al anului, BNR estimează o inflație de 7,5%, în continuă descreștere până în primul trimestru al anului 2025, când, conform estimărilor, ar trebui sa avem o inflație de circa 4%. Ar fi un scenariu foarte optimist, acest lucru ar duce inevitabil și la scăderea indicilor bancari, în primul rând IRCC, lucru care ar ușura foarte mult situația financiară a peste 450.000 de români care au credite cu dobândă variabilă legată de IRCC.Însă, cel puțin în următoarele trimestre, nu ar trebui să ne așteptăm la mari schimbări în ceea ce privește indicele IRCC.

LA CE SĂ FIM ATENȚI ÎN URMĂTOAREA PERIOADĂ?

Deși se pare că valoarea IRCC s-a plafonat, având în vedere că în ultimele trimestre acesta a avut variații mici, în următoarea perioadă ar trebui să fim atenți la bugetul nostru, la creditele pe care le avem și la cele pe care urmează să le accesăm.În primul rând, recomandarea este ca în perioada următoare, dacă nu este vreo urgență care nu suportă amânare, să ne abținem în a accesa credite noi, mai ales credite ipotecare pentru că:

Încă suntem într-o perioadă foarte incertă, cu război la graniță, cu inflație mare, lucruri care pot să ne impacteze veniturile și coșul de consum, creditele fiind o povara suplimentară pe care o luăm.Dobânzile la credite sunt foarte mari. Pentru un credit ipotecar cu dobândă variabilă, DAE poate să ajungă aproape de 9-10%.

O dobândă de 9% pe o perioadă de 30 de ani, înseamnă un total de rambursat de 3 ori mai mare față de suma împrumutată.Pe de altă parte, în încercarea de a atrage noi clienți, multe bănci au oferte de credit ipotecar cu dobanda fixa de 5,99%-6,19%. Acestea pot fi opțiuni bune pentru refinanțare, în cazul în care avem dobândă variabilă care a crescut foarte mult în ultimii ani.

De exemplu, la un credit de 350.000 lei, accesat pe o perioada de 30 de ani cu dobândă variabilă, rata actuala este de circa 2.700 RON. Dacă creditul este refinanțat la o dobândă fixă de 6%, rata ajunge la 2.100 RON. Asta înseamnă o economie de 600 lei pe lună – bani care pot fi definitorii în această perioadă.

Pe lângă asta, să fim atenți la gradul de îndatorare. Deși gradul maxim este de 40% – un prag destul de mare și chiar periculos, recomandat este ca ratele aferente creditelor să nu depășească 25-30% din venitul nostru lunar.Așa cum am mai spus, ar trebui ca în perioada următoare să ne situăm într-o zonă a prudenței, să nu facem achiziții inutile sau să luăm decizii care se ne impacteze negativ din punct de vedere financiar.